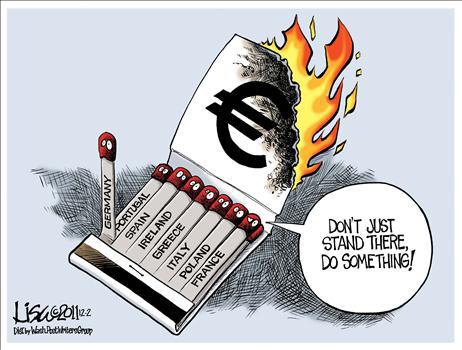

Το πιθανότερο σενάριο στην Ευρωζώνη είναι το «ο σώζων εαυτόν σωθήτω» με αφετηρία τη Γαλλία, εφόσον αναδειχθεί νικητής των εκλογών το Εθνικό Μέτωπο – πριν χρεοκοπήσει ο χρηματοπιστωτικός τομέας της Ιταλίας, ο οποίος ευρίσκεται στα όρια του κραχ.

Ανάλυση

Η κατάσταση στον τραπεζικό τομέα της Ευρώπης είναι εκρηκτική, ειδικά όσον αφορά την Ισπανία, την Ιταλία και τη Γαλλία, επειδή δεν διαθέτουν τα υπόλοιπα πλεονεκτήματα της Γερμανίας – όπως είναι τα τεράστια πλεονάσματα στο ισοζύγιο τρεχουσών συναλλαγών της (περί τα 300 δις €), ο ισοσκελισμένος προϋπολογισμός και η δυνατότητα δανεισμού της με φθηνά επιτόκια, χωρίς να απαιτείται η στήριξη της ΕΚΤ, όπως συμβαίνει με τις άλλες χώρες.

Ειδικότερα οι τρεις μεγαλύτερες τράπεζες της Ισπανίας, η SANTANDER, η BBVA και η CAIXA, εξέδωσαν στις αρχές του έτους νέα δάνεια, ύψους 8,6 δις € – επτά φορές πιο πολλά από την ίδια περίοδο του προηγουμένου χρόνου. Κάτι ανάλογο συνέβη μόνο το 2007, την εποχή δηλαδή που η κερδοσκοπική φούσκα των ενυπόθηκων δανείων στη χώρα έφτασε στο αποκορύφωμα της – ενώ φαίνεται πως μιμούνται τη γαλλική εφεύρεση της έκδοσης ομολόγων, τα οποία είναι συμβατά με την εσωτερική διάσωση των τραπεζών (bail-in-able).

Ειδικότερα, η Santander εξέδωσε πάνω από τα μισά συνολικά δάνεια της (5,12 δις €), με τη μορφή των «ανώτερων» (πιο ασφαλών) ομολόγων (senior bonds), των «υποδεέστερων» ομολόγων (subordinate bonds), καθώς επίσης μίας νέας κατηγορίας με την ονομασία «ανώτερα μη προτιμώμενα ομόλογα» (senior non-preferred bonds) – τα οποία έχουν άμεση σχέση με τους νέους κανόνες της Ευρώπης, όσον αφορά τη διάσωση των τραπεζών από τους μετόχους, τους ομολογιούχους και τους καταθέτες τους (bail-in).

Η νέα αυτή κατηγορία ομολόγων «μαγειρεύτηκε» το περασμένο έτος από ορισμένους Γάλλους ειδικούς στη δημιουργία χρηματοπιστωτικών εργαλείων, με στόχο να βοηθήσει τις μεγάλες συστημικές τράπεζες της χώρας (BNP, CA, BPCE, SOCGEN) να επιλύσουν ένα μεγάλο τους δίλημμα: το πώς θα ικανοποιούσαν τους νέους διεθνείς κανονισμούς, οι οποίοι προβλέπουν μεγαλύτερα κεφάλαια για τις τράπεζες, καθώς επίσης κάποιας μορφής εξασφαλίσεις δανείων, χωρίς να χρειαστεί να πληρώσουν στους επενδυτές τους πολύ υψηλές αποδόσεις για τα δισεκατομμύρια ευρώ που τις δανείζουν.

Περαιτέρω, μέσω του ευφυούς αυτού χρηματοπιστωτικού προϊόντος, η τράπεζα υποκρίνεται με τη λέξη «senior» πως πρόκειται για ένα ανώτερο προϊόν, έτσι ώστε να διατηρηθεί χαμηλό το κόστος του για την ίδια – προσθέτοντας όμως τη λέξη «non-preferred» με στόχο να τα καταστήσει συμβατά με την εσωτερική διάσωση της σε περίπτωση χρεοκοπίας της.

Ουσιαστικά λοιπόν η τράπεζα επιδιώκει να κοροϊδέψει τους επενδυτές, οι οποίοι είναι συνήθως τα συνταξιοδοτικά ταμεία, να αγοράσουν κάτι με τα χρήματα τρίτων που διαχειρίζονται, χωρίς να γνωρίζουν το τεράστιο ρίσκο που αναλαμβάνουν – αφού, στην περίπτωση της χρεοκοπίας της, το συγκεκριμένο προϊόν χάνει ένα μεγάλο μέρος της αξίας του, εάν όχι ολόκληρη ακριβώς όπως οι κάτοχοι μετοχών.

Εν τούτοις, τα προϊόντα αυτά εγκρίθηκαν από την κεντρική τράπεζα της Γαλλίας στα μέσα του Δεκεμβρίου – με αποτέλεσμα οι επενδυτές να αγοράσουν έναντι 1,5 δις € τα δεκαετή «senior non-preferred bonds» που εξέδωσε η CA (CREDIT AGRICOLE), με κόστος μόλις 45 μβ. πάνω από τα παραδοσιακά ανώτερα ομόλογα (senior), καθώς επίσης 65 μβ. κάτω από τα υποδεέστερα (subordinate bonds).

Αμέσως μετά ακολούθησε η SOCGEN εκδίδοντας 3,5 δις € πενταετή τέτοιου είδους ομόλογα σε δολάρια – ενώ την ίδια εβδομάδα η BNP «πούλησε» 1 δις € «senior non-preferred bonds» και η BPCE επίσης 1 δις € εξαετούς διάρκειας, το οποίο συγκέντρωσε προσφορές της τάξης των 2,4 δις €! Η συγκεκριμένη αγορά προβλέπεται πως θα φτάσει στα 30 δις € έως το 2019 – υπενθυμίζοντας πως, σύμφωνα με την τραπεζική ευρωπαϊκή αρχή, οι τράπεζες θα χρειαστούν έως το 2019 περί τα 310 δις €, ένα μέρος εκ των οποίων θα καλυφθεί με το καινούργιο προϊόν (πηγή).

Συνεχίζοντας, η Κομισιόν έχει εγκρίνει ήδη το προϊόν, οι εταιρείες αξιολόγησης επίσης, ενώ αναμένεται η θέση της ΕΚΤ – αν και μόνο στη Γαλλία υπάρχει το απαραίτητο νομοθετικό πλαίσιο, ενώ δεν αναμένεται να υιοθετηθεί από την υπόλοιπη Ευρώπη πριν από το δεύτερο εξάμηνο του 2017.

Εν τούτοις δύο τράπεζες, η ισπανική Santander (πηγή) και η ολλανδική ING, έχουν ήδη αρχίσει να εκδίδουν τέτοια ομόλογα, παρά το ότι δεν έχουν ακόμη την έγκριση των εθνικών ρυθμιστικών αρχών τους – ενώ ενδιαφέρον έχει δείξει επίσης η ιταλική UNICREDIT, η οποία θεωρείται ως η πιο επικίνδυνη τράπεζα της Ευρωζώνης, επειδή δεν διαθέτει τη στήριξη του κράτους όπως η Deutsche Bank, αφού η Ιταλία είναι ουσιαστικά χρεοκοπημένη.

Περαιτέρω, η Santander είναι σε τέτοιο βαθμό βυθισμένη στα χρέη, ώστε σχεδιάζει να εκδώσει μέσα στα δύο επόμενα χρόνια ομόλογα μεταξύ 43 δις € και 57 δις € – για την κάλυψη των κεφαλαιακών απαιτήσεων που θα ισχύουν από τον Ιανουάριο του 2019 για τις 30 σημαντικότερες τράπεζες του πλανήτη. Το μεγαλύτερο μέρος τους θα αφορά τα εξαιρετικά επικίνδυνα «senior non-preferred bonds», εάν δεν συμβεί κάτι ενδιάμεσα – αν και οι επενδυτές είναι πρόθυμοι να αναλάβουν μεγάλα ρίσκα για να εξασφαλίσουν κάποιες αποδόσεις όσον αφορά τα χρήματα τους, λόγω των μηδενικών επιτοκίων των κεντρικών τραπεζών.

Φυσικά οι επενδυτές δεν είναι ανόητοι αφού υπολογίζουν πως κράτη, όπως η Ισπανία και η Γαλλία, είναι σε θέση να εκβιάσουν πολιτικά την Ευρωζώνη, όσον αφορά τη μη εσωτερική διάσωση των τραπεζών τους (Bail-in) – όπως στο παράδειγμα της Ιταλίας, η οποία πέτυχε τελικά τη στήριξη των τραπεζών της από τους φορολογουμένους της (κρατική ενίσχυση).

Βέβαια η τραπεζική κρίση στην Ιταλία είναι κατά πολύ μεγαλύτερη, από όσο φαντάζεται κανείς – πόσο μάλλον όταν οι δύο «κακές τράπεζες» (bad banks) που δημιουργήθηκαν (Atlante Ι και ΙΙ) για να διασώσουν το χρηματοπιστωτικό σύστημα, είναι οι ίδιες έτοιμες να καταρρεύσουν.

Όσον αφορά τα μη εξυπηρετούμενα δάνεια, τα οποία υπολογίζονται στα 356 δις € (πηγή), αυξημένα σημαντικά από το 2015 (γράφημα), πρόκειται επίσης για πολύ περισσότερα, από όσο φαντάζεται κανείς – οπότε κανένας δεν γνωρίζει τι θα συμβεί τελικά. Πόσο μάλλον όταν έχει ήδη ξεκινήσει το παιχνίδι της επίρριψης ευθυνών του ενός στον άλλο (blame game), όπως στην περίπτωση της εταιρείας διαχείρισης που επιλέχθηκε για την εποπτεία του Atlante στα τέλη του 2015 – σύμφωνα με την οποία, το κεφάλαιο που δημιουργήθηκε για να διασώσει το χρηματοπιστωτικό σύστημα της χώρας, έχει διαθέσει ήδη το 80% των χρημάτων του για να στηρίξει δύο μικρού μεγέθους τράπεζες χωρίς κανένα αποτέλεσμα, αφού χρειάζονται ξανά νέα χρήματα.

Επεξήγηση γραφήματος: Εξέλιξη των κόκκινων δανείων στην Ιταλία

.

Ολοκληρώνοντας, ανεξάρτητα από τη διάθεση διατήρησης της Ευρωζώνης εκ μέρους της Κομισιόν, καθώς επίσης των κρατών-μελών της, όταν υπάρχουν τόσο μεγάλα προβλήματα στο εσωτερικό της, τόσο όσον αφορά τα υπερχρεωμένα κράτη της περιφέρειας, όσο και του συνολικού τραπεζικού της συστήματος, φαίνεται πολύ πιο πιθανή η διάλυση της – με πιθανότερο σενάριο το «ο σώζων εαυτόν σωθήτω», καθώς επίσης με αφετηρία τη Γαλλία, εφόσον τελικά αναδειχθεί νικητής των εκλογών το Εθνικό Μέτωπο της κυρίας Le Pen.

analyst.gr

0 σχόλια:

Δημοσίευση σχολίου